お疲れ様です。さむです。

今回は【収入と支出をチェック】について紹介します。

人生でお金が必要になったことがありますか?例えば、「大学時代に海外旅行に行くことを友達に誘われた」、「冠婚葬祭で急にお金が必要になった」などそんなときどうしてましたか?もしそのとき、一瞬でもお金を借りようかなと考えた人は要注意です。

今回の【収入と支出をチェック】を読んで、本当に必要なとき以外はお金を借りることは考えないようにしましょう。金融業界で働く私の体験談やどのように収入と支出のチェックしていけばいいのか私の例を含めて紹介していきます!

本当にお金を借りる必要がありますか?

生活費や緊急でお金を借りる人は少ないかも

私は金融系の仕事に勤めています。新入社員から3年ほど貸付の審査業務を担当していました。そのときの体験談になりますが、お金を借りたい人やカードの上限金額を増額希望する人の7割は、緊急でお金を借りる必要がない人達であると感じていました。お金を借りる理由としては、「旅行に行ったから今月生活費がない」や「奥さんに秘密でお金を使いたい」など自身の浪費や娯楽に使用する方が多いです。その中には高年収の方も多く、1,000万円を超える人も結構います。入社して感じたことは、意外とひっ迫してお金を借りるお客様は少なく、浪費として借りている人が多いということです(笑)

なぜお金が必要になってしまうのか?

受付審査をしていると、自分の収入がわからない人が多いという印象を受けます。たとえば、年収確認のときに「奥さんにお金は管理してもらってるから自分では賞与の金額がかわからない」という方や「給与明細はあまり見ていない」といった方もいます。

このように自分の収入がわからなければ、自分の支出も計算することができなくなってしまいます。この状態で浪費してしまうと、つい使いすぎてしまい、月末にはお金がたりなくなってしまいます。そして、お金を借りなければ家計が回らなくなり、カードローンなどに手を出してしまうのです。その結果、高い利息を払う悪循環に陥ってしまいます。

1年後ほぼ100%マイナスになる

借入利息20%はどのくらいヤバいか

大体のカードローンは年率15~20%になります。たとえば一番高い20%で100万円借りてしまうと、1年間で20万円も利息が発生し支払わなければいけません。

そこで投資の世界で置き換えて考えてみるとその金利のすごさが理解できると思います。世界一の投資家であるウォーレン・バフェットが投資した際の運用利回りが年間で20%前後になります。これは仮に100万円をかりて運用した場合、1年で20万円の利益になる計算です。世界一でも20%ほどが限界であるということです。借入利率とバフェットの運用利回りを比べてみると大体同じくらいになります(笑)

世界一の投資家のバフェットでもほとんどプラスにならない

そこで、仮に世界一の投資家であるバフェットが100万円をカードローンから借入したとします。あのバフェットが1年間運用して20%の利益が出してもプラスにならない計算になります。そのため、私たちのような凡人が100万円借りた場合は20%の利息に打ち勝つほど高率よく稼げるわけがないのです。このことから1年後ほぼ100%の確率でマイナスになるため、お金は借りない方がいいことがわかります。

もちろんお客様は投資のために、借入にくるわけではないですし、毎月返済し元本は変わるとは思いますが、金利の%だけで考えてみるとそのマイナスのすごさが実感できると思います。

お金を借りないためにはどうすればいいか

まずは収入と支出をチェックしよう!!

まずは自分自身の収入と支出を把握しましょう。収入と支出がわかることで余剰金が

プラスになっているのか、またはマイナスになっているのか認識できます。もし余剰金がマイナスの人は無駄な支出を抑えるように対策を立てることができます。そのためにも収入と支出を確認し余剰金がどのくらいあるか確認しましょう。具体的な方法を3ステップで紹介していきます。

◎収支チェックの具体的な3ステップ◎

・収入はどれくらいあるか?

・支出はどれくらいあるか?

・余剰金(余ったお金)はどれくらいになるか?

ステップ① 収入はどれくらいあるか?

それでは実際にどのようにして収入と支出をチェックしていくか私の例で見てみましょう。まずは収入金額の確認になります。収入の金額は給料明細の支給総額から控除合計(税金や保険料など)を引いた金額になります。

支給総額ー控除合計=手取り金額

簡単に言えば、自分の銀行口座に振り込まれる金額が収入金額になります。(笑)私の場合は家賃と財形貯蓄の金額分が控除されて毎月大体20万円前後になります!

- 収入金額=20万円(くらい)

ステップ② 支出はどれくらいあるか?

収入金額は簡単にわかると思いますが支出は個別で見ていかないといけません、、、少しめんどくさいかもしれないですが大事なことなのでしっかり計算しましょう。私の場合は以下のような内訳になります!下記では1,000円単位でざっくり計算しています。

・固定費・・・40,000円(くらい)

親へ仕送り 20,000円

水光熱費 12000円

携帯 2,000円

インターネット 2,000円

散髪 1,200円

歯医者 1,000円

Amazonプライム 400円

・交通費 ・・・ 3,000円

・食事代 ・・・ 16,000円

・遊び ・・・ 30,000円

-----------------------

支出合計金額=90,000円(くらい)

ステップ③ 余剰金はどれくらいになるか?(収入ー支出=余剰金)

ここまでくればあとは簡単な計算をするだけです。

収入ー支出=余剰金(残ったお金)の計算式に当てはめて計算をすると

20万(収入)ー9万(支出)=11万(余剰金)

私の余剰金は11万円になります!!

支出の改善方法

まずは自身の収入と支出がどのくらいあるか上記3つのステップで確認してみます。自身の余剰金がいくらあるかわかることで「この余剰金の中でやりくりしよう!」と考えることができるようになります。

余剰金がプラスにできれば、来月旅行があった場合でも余剰金の5万円は別で確保しておくといった対応ができますね!

もし余剰金がマイナスになっている人は無駄な支出がないかを見直しましょう。特にに固定費と浪費(飲み会など)がないか確認し改善していきます。これを徹底的に管理することでお金を借りなくても済むはずです。

【収支の改善方法】

収入と支出を確認⇨無駄な支出がないか確認⇨固定費や浪費の改善=余剰金を作る

◆ちなみに下記は節約の記事です。

お金を払う側ではなく、もらう側になろう

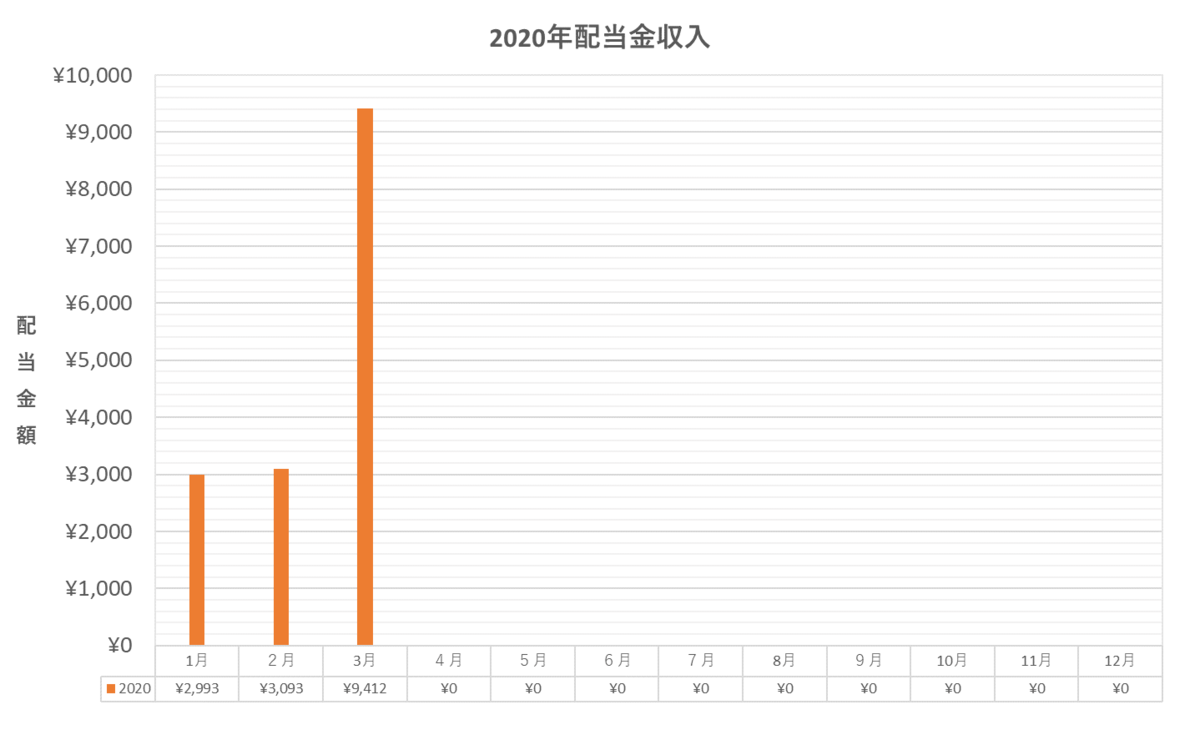

上記を実践することで収支の管理ができるようになり、お金を借りなくても家計が回るようになります。今までは利息を支払う側でしたが、次はお金をもらう側になる努力をしましょう。私も以前は400万円ほど奨学金を借りていましたが、収支管理を徹底し節約をすることで完済できました。完済後は余剰金を高配当株の購入資金に充てています。株を購入することで、私は毎月配当金をもらうことができています。下記が今年の配当金の金額です。みなさんもプラスの家計収支になった際は、株式投資などでお金をもらう側になることをおすすめします。

まとめ

金融系で働いている私自身がいうのもおかしなことですが 本当に緊急でどうしても必要なとき以外はカードローンなどは借りないようにするべきです。 借りる前にそのお金が自分の収支のなかで賄えないか確認しましょう。また、収支の管理を徹底し、余った金額で資産を購入することで毎月のキャッシュフローを増やしていきましょう!